Bank najlepiej liczy zdolność kredytową, przy opisanych założeniach, w zależności od segmentu i wkładu własnego klient może uzyskać finansowanie od 551 021,80 do 598 782,20

W porównaniu do grudnia zdolność kredytowa nieznacznie wzrosła. Oferta uległa nieznacznej poprawie. Bank obniżył oprocentowanie czasowo stałe i nieznacznie marże przy oprocentowaniu zmiennym

mBank udziela kredytów dla wkładów własnych 10% i więcej.

Bank stosuje kilka promocji.

Po pierwsze mBank różnicuje ofertę kredytową, dzieląc klientów na klientów obecnych i nowych. Klient obecny to taki, który posiada od co najmniej 6 miesięcy rachunek zasilany miesięcznie kwotą co najmniej 800 zł lub produkt kredytowy spłacany terminowo. Klient obecny może liczyć na obniżkę oprocentowania względem innych klientów o 0,75%.

Promocja na kredyty w mBanku dla wszystkich segmentów polega na objęciu kredytobiorcy ubezpieczeniem na życia na okres 5 lat, posiadanie konta w mBanku (rodzaj konta w zależności od segmentu), zasilanie konta odpowiednią kwotą od pracodawcy (wysokość zależy od segmentu), wykonywaniem przez klientów minimum 15 transakcji bezgotówkowych na koncie w mBanku. Wyżej wymienione warunki kredytobiorca musi spełniać przez okres minimum 5 lat od daty uruchomienia kredytu.

Bank rozróżnia 2 segmenty ze względu na dochód Segment Intensive i Segment Acitve

W Segmencie Active znajda się kredytobiorcy, których łączny dochód wynosi minimum 5 tysięcy segmencie Intensive znajdują się kredytobiorcy i których łączny dochód wynosi 7 tysięcy i więcej.

W segmencie Intensive klient obecny, dla wkładu własnego pomiędzy 10%-20%, może liczyć na oprocentowanie stałe w wysokości 8,35% a marża po okresie 5 lat lub przy wyborze oprocentowania zmiennego 2,38%. Nowy klient będzie miał oprocentowanie stałe w wysokości 9,20% a marża po okresie 5 lat lub przy wyborze oprocentowania zmiennego 3,23%. Dla wkładu własnego 20% i więcej w tym segmencie klient obecny może liczyć na oprocentowanie stałe w wysokości 7,85% a marża po okresie 5 lat lub przy wyborze oprocentowania zmiennego 1,88%. Nowy klient będzie miał oprocentowanie stałe w wysokości 8,50% a marża po okresie 5 lat lub przy wyborze oprocentowania zmiennego 2,53%.

W segmencie Active klient obecny, dla wkładu własnego pomiędzy 10%-20%, może liczyć na oprocentowanie stałe w wysokości 8,35% a marża po okresie 5 lat lub przy wyborze oprocentowania zmiennego 2,38%. Nowy klient będzie miał oprocentowanie stałe w wysokości 9,20% a marża po okresie 5 lat lub przy wyborze oprocentowania zmiennego 3,23%. Dla wkładu własnego 20% i więcej w tym segmencie klient obecny może liczyć na oprocentowanie stałe w wysokości 7,85% a marża po okresie 5 lat lub przy wyborze oprocentowania zmiennego 1,88%. Nowy klient będzie miał oprocentowanie stałe w wysokości 8,70% a marża po okresie 5 lat lub przy wyborze oprocentowania zmiennego 2,73%.

Koszt ubezpieczenia na życie to 0,045% od aktualnego salda kredytu, przeliczane co miesiąc.

Ubezpieczenie nieruchomości – bank współpracuje w zakresie ubezpieczeń nieruchomości z TU Uniqa S.A. Oferuje 3 zakresy ubezpieczenia ze składką miesięczną lub roczną. Składka ubezpieczenia ustalana jest indywidualnie do konkretnej nieruchomości i potrzeb klienta. Do symulacji przyjąłem składkę roczną i najtańszy wariant ubezpieczenie. Bank dopuszcza ubezpieczenie nieruchomości od ognia i innych zdarzeń losowych zawarte poza bankiem – wybór ubezpieczenia nie ma wpływu na warunki oferty.

Bank nie stosuje ubezpieczenie pomostowego do momentu prawomocnego wpisu hipoteki banku do księgi wieczystej.

W promocji mBank nie pobiera prowizji z tytułu udzielonego kredytu.

Bank nie pobiera prowizji z tytułu nadpłat kredytu, jednak w przypadku całkowitej spłaty kredytu, w okresie pierwszych 36 miesięcy Bank pobierze prowizję w wysokości 2% wcześniej spłaconego kapitału.

Wycena nieruchomości dokonywana jest przez biegłego rzeczoznawcę majątkowego wskazanego przez Bank. Koszt wyceny lokal mieszkalny, działka budowlana 400 zł zaś dom mieszkalny i lokal użytkowy 700 zł. Opłata jest pobierana w momencie uruchomienia kredytu. W przypadku nieuruchomienia kredytu w mBanku opłata nie jest pobierana. Bank nie zgadza się na wycenę własną klienta.

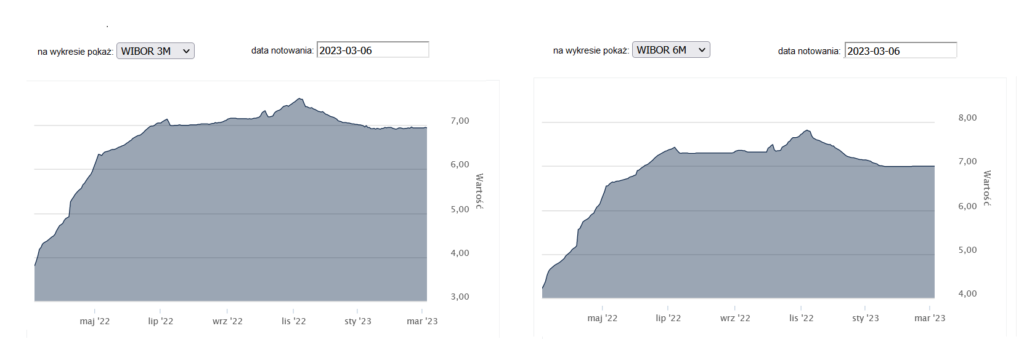

Oprocentowanie zmienne oparte o stawkę WIBOR 3M